-RegioEnResistencia.

De: JJ

Fecha: 20 de junio de 2010 12:14

Asunto: Los tiburones contra España

Para:

El periódico español Público, hace una buena investigación del ataque especulativo contra España; sin embargo está incompleta pues falta el componente británico.

¿Algún día veremos un informe así de claro en la prensa mexicana sobre la economía ficticia?

¿Para qué? Si al mexicano lo entretienen con panbol....

Caeré el Imperio de Botín (Santander) en Brasil y México, muy pronto, ¿nos hundiremos con ellos?

Mientras los políticos andan como el "tigre de Santa Julia", pidiéndole a la Banca, que no fugue las ganancias.

--

Atte, Juan José Mena Carrizales

Estudiante de Economía, I.P.N.

http://www.publico.es/dinero/321976/alemania/centro/ataques/espana

Alemania, en el centro de los ataques a España

Deutsche Bank mantiene casi 800 millones de euros en apuestas contra la bolsa española

ANA TUDELA MADRID 20/06/2010 08:00 Actualizado: 20/06/2010 09:27

Deutsche Bank mantiene casi 800 millones de euros en apuestas contra la bolsa española.

Hay portadas, rumores y declaraciones que bien mezcladas y aderezadas pueden costar 25.600 millones de euros. Esa es la cuantía que se esfumó, entre el 3 de mayo y el 17 de junio, del valor en bolsa de las principales empresas españolas, las que están incluidas en el Ibex 35, el principal índice español. En ese mes y medio, el dinero buscó refugio fuera de España ante la oleada de rumores sobre la necesidad de la economía española de ser rescatada. La sucesión de desmentidos oficiales no sólo del Gobierno español, sino también desde Bruselas o el FMI no sirvieron para impedir la sangría, aunque sí la frenó.

Como tampoco sirvió que en ese periodo, España afrontase tres de las reformas que le pedían los mercados: ajuste del gasto público, reestructuración del sistema financiero y reforma laboral. Todas esas credenciales eran pulverizadas cada vez que saltaba un nuevo rumor sobre la supuesta debilidad de la economía española. En paralelo, el coste de la deuda española escalaba hasta obligar a pagar una rentabilidad de 2,2 puntos porcentuales por encima del bono alemán.

El banco germano pedirá a la CNMV volver a mantener sus apuestas ocultas

El origen exacto de los rumores es imposible de precisar, pero hay razones para pensar que buena parte de ellos procedían de Alemania. El ministro de Finanzas germano insinuaba una posible suspensión de pagos ordenada de varios países el 4 de mayo, justo el día en que se propagaba el primer rumor sobre el inminente rescate de España. La agencia Reuters reconocía esta misma semana que a ellos también les intentaron colar la especulación desde Berlín (bajo condición de anonimato) el 7 de junio, el mismo día que Alemania daba a conocer su ajuste del gasto público. Reuters no logró confirmar la información y optó por no publicarla, pero el rumor no tardó en saltar a otros periódicos. La sensación de que cierta mano negra movía los hilosdesde Alemania se disparó el 11 de junio, cuando se solaparon dos acontecimientos.

En primer lugar, el Financial Times Deutschland atragantaba de nuevo el café de los españoles publicando que España tenía que pedir auxilio al fondo de 750.000 millones aprobado por la UE y el FMI. La firmeza de los desmentidos bloqueó el previsible descenso de la bolsa española, y el mercado, por primera vez, ignoraba el rumor.

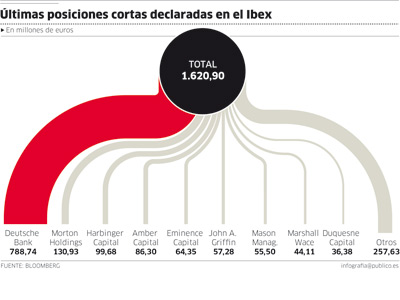

En segundo lugar, ese día entraban en vigor las nuevas normas de la Comisión Nacional del Mercado de Valores (CNMV), que han extendido la obligación de hacer públicas las apuestas contra valores cotizados (las llamadas posiciones cortas, con las que se gana más cuanto más cae una acción). ¿Quién aparecía con la mayor apuesta contra la bolsa española al levantarse el telón? Deutsche Bank. El gigante germano reconocía ese día apuestas contra valores del Ibex por importe de 541 millones de euros.

España ha vivido 44 días de rumores que han costado 25.600 millones

Diarios conservadores españoles se hacían eco de los bulos y los rumores falsos siguieron, alimentados por el diario El Economista, el 16 de junio. Deutsche Bank, lejos de deshacer su apuesta, reconocía ese día tener ya posiciones cortas por casi 800 millones, con el banco BBVA como principal diana de sus ataques (592 millones). Otro banco, Popular, con 109 millones, además de Ferrovial (46,5), Grifols (31,4) y Gamesa (9,84) también forma parte del paquete.

Atacar las acciones de la banca española era una apuesta bastante segura, ya que había sido triplemente castigada durante las semanas previas por los rumores sobre el riesgo de España como país, la posesión de títulos de deuda pública española y la consecuente desconfianza de otros bancos ante el riesgo de prestar dinero a las entidades españolas.

Pero es que además Deutsche Bank había alentado la imagen de fragilidad de la banca española. En febrero difundió un informe durísimo, y el 8 de junio, días antes de que se conocieran sus posiciones cortas en España, resaltó en otro estudio "la gran amenaza" que suponía el problema de la liquidez "para la banca española" por los "impresionantes" vencimientos a que se enfrentaba, que suponían "un riesgo enorme si los mercados sufrían nuevas tensiones".

Es también llamativo que hasta el 11 de junio Deutsche Bank nunca había reconocido posiciones contra el mercado español, a pesar de que antes de esa fecha era obligatorio reconocer las de bancos y aseguradoras. Ningún otro gran banco europeo aparece en la lista, en la que sí están los habituales fondos anglosajones: John A. Griffin, Harbinger Capital, Mason, Marshall Wace...

Desde la entidad alemana, se defienden. "No hay nada nuevo en la operativa del banco. No entendemos por qué somos la única entidad que está comunicando sus posiciones", aseguraban el viernes a Público fuentes de Deutsche Bank, quienes añadían que sus apuestas "corresponden a coberturas por cuenta de clientes, no a posiciones propias". La razón de que hasta ahora no las comunicasen, añadieron, es que "se eximía a creadores de mercado y proveedores de liquidez". Desde el 11 de junio, "hay que demostrar que se está exento. Estamos preparando la documentación para que nos apruebe la exención el Comité Ejecutivo de la CNMV". Es decir, su intención es volver a estar ocultos. Fuentes de la CNMV comentaron que los creadores de mercado ni estaban ni están obligados a comunicar, sino que es el tipo de operaciones que se llevan a cabo lo que determina quién está obligado.

Todos los analistas consultados coinciden en una cosa: esta vez los especuladores se han equivocado. La publicación de los datos de solvencia de la banca española, las informaciones sobre que hay caja suficiente para afrontar los pagos de deuda pública este año, y la confianza demostrada por el FMI los han ahuyentado. "Pero volverán", añaden.

http://www.publico.es/dinero/321978/tiburones/bolsa/juegan/parecer/filantropos

'Tiburones' de bolsa que juegan a parecer filántropos

Los dueños de los fondos que apuestan contra empresas españolas suelen reservar una parte de sus ganancias para la beneficencia

PERE RUSIÑOL MADRID 20/06/2010 09:00 Actualizado: 20/06/2010 09:22

Cuando la semana pasada el flamante viceprimer ministro británico, Nick Clegg, trataba de convencer en Madrid al presidente del Gobierno español, José Luis Rodríguez Zapatero, de la necesidad de más y más reformas para que España salga del hoyo, el líder socialista le hubiera podido decir: "Pero dile también a Paul que pare, no?".

No hay constancia de que Zapatero mentara siquiera a Paul Mar-shall, amigo y asesor de Clegg desde hace años y vinculadísimo a su Partido Liberal Demócrata: dirige el Liberal Democrat Business Forum, se le calculan donaciones al partido superiores a las 30.000 libras y se ha dejado al menos un millón más en el Centre Forum, un think tank (laboratorio de ideas) amigo. Marshall es socio de Marshall Wace LLP, uno de los fondos que estos días ataca desde Londres a empresas españolas: tiene el 0,624% de acciones en posiciones cortas del Banco de Sabadell. Cuanto peor le vaya a las acciones del Sabadell, mejor para el amigo de Clegg, cuya esposa, Miriam González, acaba de incorporarse al consejo de Acciona, a salvo por ahora de los ataques.

Paul Marshall, que apuesta contraBanco Sabadell, es asesor de Nick Clegg

La nueva normativa que desde el 11 de junio obliga a declarar ante la Comisión Nacional del Mercado de Valores (CNMV) las posiciones cortas, que permiten lograr beneficios con la caída del precio de la acción, facilita conocer la identidad de los fondos de capital riesgo que apuestan de forma significativa contra las empresas españolas. Detrás de rimbombantes nombres con domicilio anglosajón Nueva York, Londres, Dublín se encuentran personas de carne y hueso que engordan sus cuentas cuando a otros les va mal. La mayoría son tiburones con inquietudes filantrópicas.

Proyectos para niños

El propio Marshall, de 50 años, es un buen ejemplo. El referente liberal-demócrata en la City ha amasado junto a su socio de siempre, Ian Wace, con quien creó el fondo en 1997, una fortuna de 200 millones de libras. Cuando estalló la crisis, cerró filas con los suyos: "Culpar a los hedge funds por la crisis es como culpar a los pasajeros en un accidente de autobús", declaró. Pero ello no le ha impedido seguir apoyando el proyecto filantrópico que creó con su socio Absolute Return for Kids, dirigido a los niños.

Philip B. Korsant, demócrata y ecologista, ataca' a cuatro empresas españolas

Los problemas de los niños también preocupan a John A. Griffin el creador de Blue Ridge Capital, fondo con sede en Nueva York que gestiona 4.700 millones de euros y que en 2009 proporcionó a sus clientes un retorno del 65% en algunas operaciones. Griffin, que fue mano derecha del mítico Julian Robertson en Tiger, se cebó primero en Bankinter y ahora en el Popular (0,67% en posiciones cortas) y destina parte de lo que gana a ayudar a los niños pobres de Nueva York a través de iMentor.

Piso en Nueva York

El presupuesto anual de iMentor, incluidos los donativos, ha subido hasta los cinco millones de dólares. Bastante menos, eso sí, que los 32,25 millones que Griffin, de 46 años, pagó en diciembre de 2008 por su nido en la Quinta Avenida.

Griffin no es el único especulador que apuesta contra las empresas españolas que aprovechó el crash inmobiliario para comprar a precio de ganga en Nueva York. Ricky Sandler, uno de los star managers más chic y prestigioso, que ha conseguido una tasa media de retorno del 15% desde que fundó Eminence Capital LLC en 1998, pagó 19 millones de dólares en enero de 2009 por un penthouse de 10 habitaciones y cinco baños en el Upper East Side.

En su último informe a los socios, el 4 de mayo, se quejaba de que las operaciones a corto no le estaban marchando bien. Pero sigue comprometido con ellas a través, como mínimo, del Banco de Sabadell (0,97%) y Grifols (1,07%).

Sandler también tiene inquietudes filantrópicas, que canaliza a través de Janet Burros Memorial Foundation, centrada en la lucha contra el cáncer de ovarios, y la fundación que ha levantado con su esposa.

La complicidad con los demócratas podría serle ahora útil a Michel Brogard

Pero lo que distingue a Sandler, cuya máxima es "Cash is king" [El que tiene dinero en efectivo manda], es su relación con la política. Según el rastreador de dinero político del Huffington Post, desembolsó 33.500 dólares sólo en 2007. Muy repartidos, aunque de amplísima mayoría demócrata: 25.000 para el Comité de campaña Demócrata para el Senado; 2.500 para John Edwards y 1.000 para Joe Biden, Rahm Emanuel y Steny Hoyer. En el campo republicano, dio 1.000 para los candidatos al Senado John Cornyn y Susan Collins, y para el candidato al Congreso Andrew Saul.

La complicidad con los demócratas podría serle ahora útil a Michel Brogard, cofundador de Amber Capital LP, uno de los fondos que con más saña invierte en posiciones cortas en España: Abengoa (2,217%), ACS (0,528%), SOS Corporación (1,32%) y Prisa (1,572%). Brogard se sienta en el consejo directivo de Managed Funds Association, la patronal de los hedge funds, que ha declarado la guerra a Barack Obama por tratar de introducir alguna regulación en el sector que evite los excesos que llevaron a la crisis.

Pero el más entregado a su causa es Philip B. Korsant, donante demócrata habitual (4.600 dólares para Hillary Clinton en 2007; 2.000 para John Kerry en 2004), directivo del Natural Resources Defense Council y activista a todas horas de la causa ecologista. Su fondo Morton Holdings ha puesto en el punto de mira a BME, Banco Popular, Indra y Antena 3. A lo mejor les convendría retocar su objeto social e incluir también la defensa de los animales.

http://www.publico.es/dinero/321973/mancha/especulacion/crece/rumores

Una mancha de especulación que crece con los rumores

El volumen de apuestas a la baja en la bolsa se dispara los días en que aparecen informaciones negativas

A. T. MADRID 20/06/2010 08:00 Actualizado: 20/06/2010 09:28

Los especuladores toman prestadas (a cambio de una comisión) acciones de las que tienen en su poder los bancos (pertenecientes a sus clientes) o bien los fondos de inversión. Las venden, provocando en el mercado una caída del precio que, si está acompañada de una noticia negativa (como en principio prevén), provocará un mayor efecto rebaño a la baja. Compran el mismo número de acciones cuando están más baratas y las devuelven a quien se las prestó.

La diferencia entre el precio de venta (cuando la acción estaba más cara) y el de compra (cuando ya ha caído) es su ganancia, menos la comisión para el banco o fondo que les ha prestado los títulos. Esto es colocarse a corto o apostar a la baja, una operativa que permite ganar mucho en tiempo de turbulencias, cuando los mercados no son eficientes (no siempre el que quiere comprar encuentra a alguien que quiere vender).

Por eso los reguladores estrechan el cerco a los apostantes a corto, especialmente en estos periodos. En el otoño de 2008, tras la quiebra deLehman Brothers, la CNMV obligó a hacer públicas las posiciones cortas contra valores financieros (banca y seguros) que superasen el 0,20% del capital. El 10 de mayo de este año, la bolsa española subía un histórico 14,43% tras aprobarse un plan de rescate para países en dificultades de 750.000 millones de euros. Ante semejantes turbulencias, la CNMVdecidía el 27 de mayo que, a partir del 11 de junio, se harían públicas todas las apuestas que superasen el 0,5% y se pondrían en conocimiento del regulador las que superasen el 0,25%.Con toda esta información, la próxima semana, la CNMV dará a conocer su primer informe con los datos agregados de las apuestas contra acciones españolas.

La obligación de transparencia ha permitido ver cómo los especuladores incrementaban sus apuestas a la baja en la bolsa española los días de los rumores. El último día, 16 de junio, había 1.621 millones apostados contra el Ibex. Cerca de la mitad eran de Deutsche Bank.http://www.publico.es/321977/general/banca/alemana

El 'general' de la banca alemana

El suizo Ackermann ha impuesto en Deustche Bank su cultura anglosajona y su formación militar: siempre a la conquista

P. RUSIÑOL 20/06/2010 09:15 Actualizado: 20/06/2010 09:29

El prestigioso semanario alemán Der Spiegel lo describía así en 2009: "Cuando Ackermann mira el mundo, ve un lugar donde el Deutsche Bank hace negocio".

En el fondo, Josef Ackermann, el refinado primer ejecutivo del gran banco alemán, un suizo culto y cosmopolita que escapa a Nueva York a la mínima ocasión para visitar el Metropolitan Museum, no sería tan distinto del chabacano alcalde lerrouxista de Barcelona en 1935, Joan Pich i Pon, quien contemplando extasiado su ciudad desde el Tibidabo exclamó: "¡Cuánta propiedad inmobiliaria!".

La gran diferencia es que la visión de Ackermann puede tener consecuencias letales inmediatas lejos de Fráncfort, como han comprobado Ferrovial, el BBVA, el Banco Popular, Gamesa y Grifols. Al tiempo que advierte contra la gravedad de la situación en España, con el efecto que tiene en los mercados la luz roja prendida por una institución tan poderosa como el Deutsche Bank, apuesta desde Londres en operaciones a corto contra las cinco empresas del Ibex 35.

El propio Der Spiegel se preguntaba por la ética de esta visión del mundo como si fuera un campo de batalla para los negocios de su banco: "Para él, todo lo que ayude a Deutsche Bank a seguir vivo sería ético. Un Deutsche Bank fuerte es bueno para Alemania, dice. Y está convencido de que Merkel cree lo mismo. Acierta. Merkel está de acuerdo", escribía el semanario en 2009.

'Der Spiegel': "Merkel está de acuerdo con que la fortaleza del banco es buena para Alemania"

Cumpleaños en la cancillería

La canciller y Ackermann, nacido en Mels (Suiza) en 1948, llegaron a ser lo suficientemente amigos como para celebrar juntos el 60º aniversario del banquero en la misma cancillería. Fue una fiesta privada para un poderoso hombre de las finanzas en el corazón mismo del supuesto poder público: una buena metáfora de la correlación de fuerzas entre las finanzas y la política. Al ágape asistieron una treintena de personas y, cuando trascendió, se convirtió en lo suficientemente embarazoso para Merkel como para que intentara irse distanciando, al menos públicamente, de su compinche. Y ahí siguen: aparentemente distanciados.

Ackerman fue reelegido el año pasado como primer ejecutivo del banco hasta 2013. Llegó al Consejo directivo en 1996, tras dejar Credit Suisse por un choque de trenes con su jefe de entonces, y su programa organizativo anglosajón en seguida fue abriéndose paso en una entidad como la alemana marcada por una cultura más pactista y en línea con el modelo social europeo, que ya entonces estaba siendo horadado desde dentro y desde fuera.

Despidos con una sonrisa

En 2002, fue elegido primer ejecutivo. El balance: Deutsche Bank avanza en el tablero bélico mundial y se desprende de grasa. Sin perder nunca la sonrisa, en su mandato ha eliminado con guante de seda en puño de hierro más de 14.000 puestos de trabajo, el equivalente al 18% de la plantilla.

La visión bélica de este hombre acostumbrado a mandar, que con 33 años ya tenía a centenares de subordinados en Credit Suisse, no es sólo metafórica: compaginó sus estudios en la Universidad de Saint Gallen con una exitosa carrera en el ejército como reservista, que le llevó al grado de coronel y a hacerle dudar si seguir con las finanzas o con la milicia.

Celebró su 60º aniversario con sus amigos en una fiesta en la cancillería

El dilema debió de ser tan difícil que logró unir ambas inquietudes: finanzas con mentalidad militar y de conquista. Él mismo lo contó en 2002 a la revista Manager Magazine, donde explicó que su experiencia militar le fue más útil que lo aprendido en las aulas. "[En las escuelas de negocios] enseñan macroeconomía y este tipo de cosas. Te preparan para tiempo de paz, no para lidiar con conflictos. ¿Pero cómo es luego la vida de un ejecutivo? Cada media hora, una nueva crisis".

El general ha prosperado en Deutsche Bank y en las otras empresas, además de Credit Suisse, en cuyo consejo se ha sentado: Bayer, Lufthansa, Siemens, Linde... Siempre dispuesto a conquistar nuevos territorios con las herramientas elementales del catecismo anglosajón del Estado tan diminuto como sea posible y la lucha sin cuartel contra todo el que se interponga en el camino recto hacia la cuenta de resultados.

Sin embargo, también a él se le removieron las tierras en pleno terremoto financiero. Lo más cerca que estuvo del abismo fue en septiembre de 2008. Hypo Real Estate, un banco centrado en hipotecas, se tambaleaba y los analistas coincidieron en que su caída hubiera arrastrado a Deutsche Bank hacia terreno desconocido. Pero ahí estaba el Estado para rescatar el Hypo. Y además, lo controlaba Merkel.

No hay comentarios.:

Publicar un comentario